ユニバース倶楽部でも、昨年『「パパ活を払おう。」質問回答コンテスト』を開催するなど、パパ活をする女性としては見逃せない話題である『パパ活税』。

パパ活に税金が発生するとか贈与税がかかるとか言われても、「じゃあ一体、具体的にどうすれば良いの?」と悩んでいるパパ活女子も多いのではないでしょうか?

そこで今回は、「もし、実際にパパ活税を支払うとしたらどんな手続きをすれば良いのか」というシミュレーション企画です!

ーーーとはいえ、私自身は税金のプロではなく、今回の記事はあくまで私が『個人事業主』として確定申告を20年以上行ってきたという経験をもとに書かれているものですので、読者の皆様には「実際にパパ活税を申告しようと思ったらこんな流れになるのだな」くらいの、なんとなくのイメージとして参考にしていただけましたら幸いです。

Contents

必要なものは「申告用紙」と「収支内訳書」

所得税法では毎年1月1日から12月31日までの1年間に生じた所得について、翌年2月16日から3月15日までの間に確定申告を行い、所得税を納付することになっています。

普段は会社員をしている人は、年末に会社が「年末調整」というのをしてくれているので、確定申告をする必要がないのですが、他にも副業があったり贈与などを受けている人は、収入を正しく申告して納税する必要があります。

そこで必要になるのが、この2つの書類!「確定申告用紙」と、経費などを算出するのに必要な「収支内訳書」です。

どちらもコチラの国税庁のHPで無料でダウンロードできますし、税務署に行けば無料でもらえます。

パパ活の収入は自己申告!

一般的な給料の場合は「給与明細」などが発行されますが、パパの会社で仕事して給料をもらっているようなケースは別にして、通常、パパ活というのは個人契約であり、2人の間で契約書が交わされたり領収書を書いたりということはないですよね。

収入を証明する書類はないので、パパ活での収入は、あくまで女性側の自己申告になります。

定期のパパがいても、都度のパパがいても、合計で年間110万円以上収入がある場合は申告が必要になるので、パパ活で収入を得た時はこまめにノートにメモしておくなどして、自分で把握できるようにしておくと◎。

この「収入額」は、申告用紙の「収入金額等」の「雑所得」に記入します。(※今回は、給与所得がなく、パパ活のみの収入がある女性、としてのシミュレーションとなります)

課税されるのは「収入」ではなく「所得」に対して。

ここで一番大切なのは、課税されるのは、上記の「収入金額」ではなく、そこから経費を差し引いた「所得金額」に対して、だということ。

仮に、年間400万円のパパ活での収入があったとしても、そこから経費を引けますし、誰でもが所得から免除される「基礎控除」というものが2400万円以下の場合48万円あるので、そこも加味して考えると、パパ活の収入から経費を引いた額が48万円以下なら、課税されないので、税金は発生しない、ということになります。

パパ活でしか使ってないものは「経費」になる!

そこで気になるのが、「経費」として使える項目。

実際に申告する際は、税務署に行ってスタッフさんに教えてもらいながら記入するか、税理士さんに相談するのが確実だとは思いますが、パパ活でしか使っていないものであれば「経費」に計上できるはずです。

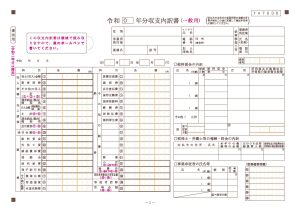

ここで必要になるのが『収支内訳書』。収支内訳書には、元々「荷造運賃」「旅費交通費」「通信費」「接待交際費」などを記入する欄が設けられていますが、他に何も記入されていない空欄もあります。

ここに「衣装代」「美容代」「本題」「資料代」などを自分で書き込めば、それらも経費として計上できます。

具体的には、「荷造運賃」は、例えばパパに何かをプレゼントするのにかかった宅急便代やその箱代。

「旅費交通費」は、そのまんまですが、パパ活に利用した交通費。

「通信費」は電話代やインターネット使用料、切手代など。使用している携帯電話が1台で、プライベートでもパパ活でも使用している場合は、実際に利用している割合にもよりますが、携帯料金の1/3〜1/2くらいであれば経費として認められると思われます。

パパ活専用の携帯を使っている場合、その携帯代は全額経費として計上できます。

「接待交際費」は、パパへのプレゼント代やお茶など奢った時の代金。交際クラブへのお土産や、パパ活女子同士の情報交換などでお茶した時の代金なども計上できます。

プライベートでも使用してしまうと、経費への計上は難しくなりますが、パパ活の為に購入した服やコスプレ衣装、下着などは「衣装代」。

パパ活で使用する為に購入したデパコスは「美容代」。パパと会う前にヘアセットした美容院代も「美容代」で経費として落とせます。

エステや美容整形なんかも「美容代」で落とせる可能性は高いかもしれませんが、このあたりは程度問題もあるので、場合によっては全額を経費として認められない可能性も出てきます。

不安な人は、税理士さんや税務署のスタッフさんに聞いてみてくださいね。

「収入」−「経費」=「所得」

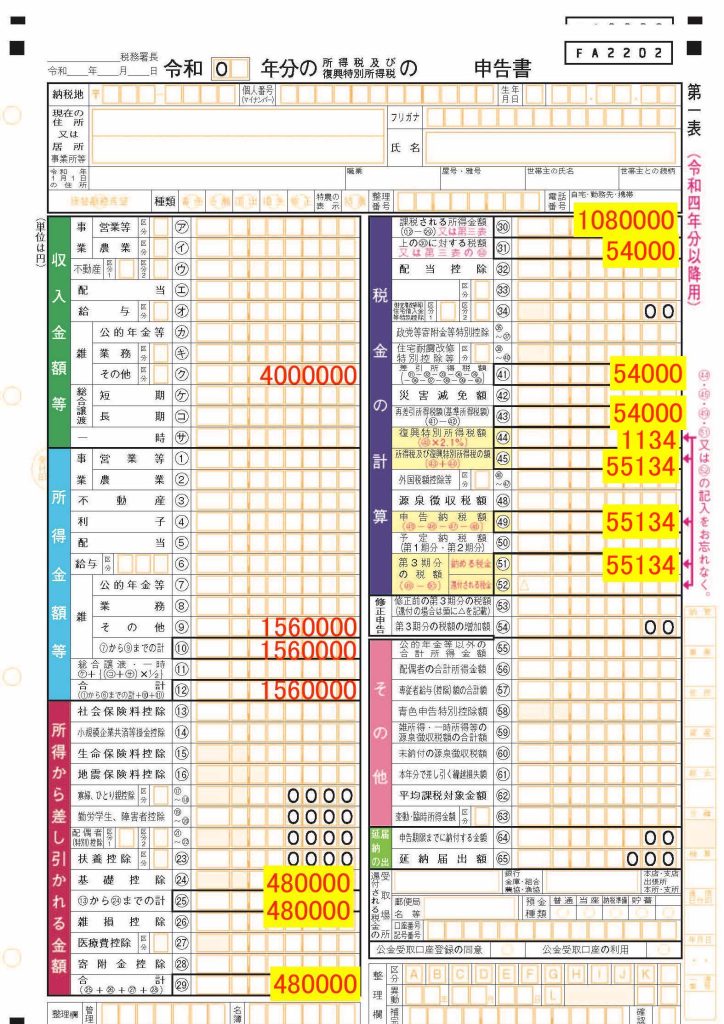

それでは、実際に、書類を作成してみましょう。分かりやすくする為に金額はザックリ想定にして進めます。

パパ活での収入は400万円。

「荷造運賃」2万円、「旅費交通費」40万円、「通信費」12万円、「接待交際費」20万円、「衣装代」70万円、「美容代」100万円、として、収支内訳書に記入します。

経費の合計が244万円なので、400万円−244万円=156万円で、156万円が「所得」になります。そこから基礎控除48万円を引くと、108万円。この108万円が課税対象となります。

194万9000円以下の所得税率は5%なので54000円。

復興特別所得税が所得税金額の2.1%かかるので1134円。なので、納税金額は合計で55134円になります。

これを「申告用紙」に記入すると、こうなります。

納税額の55134円は、税務署の窓口で現金払いできるほか、コンビニ支払いやクレジットカードでの支払いなども可能です。

「業種名」は「接待業」「フリーランス」などで任意でOK!

最後に、書類作成時に気になるのが「業種名」。

ここが「モデル」「タレント」などにできると、美容代や衣装代を経費で落としやすくなるのですが、純粋にパパ活のみで生計を立てている場合は、個人的には「接待業」が良いのでは?と思います。

知り合いの税理士に聞いてみたところ、業種名にも明確な決まりはないそうなので「フリーランス」や「アルバイト」でも良いのですが、それだと、提出書類を見た税務署職員が「この人の職業はなんだろう? 美容代や衣装代が発生するフリーランスってなんだ?」と疑問に思った際に連絡が来る可能性が高くなるので、「接待業」が一番無難なのでは、とのこと。

「税金」と聞くと、なんだか難しそうな気がしますが、実際にやってみると意外と簡単、と思われた方も多いのではないでしょうか?

今回は、あくまで納税書類の作成の流れがわかるようなザックリとしたシミュレーションとなりましたが、税務署に行けば、税務署の職員さんが親切丁寧に教えてくれますし、税理士さんを雇うのも、探せば月1万円以下でお願いできるケースも多く見受けられますし、確定申告だけ丸投げしても10万円以下でお願いできる場合もあるようです。

「パパ活税を納めよう!」と思った方で、税務署に行って聞きながら書類を作成しようと思った方は、締め切りの3月15日前は税務署も混んでスタッフさんもピリピリしてたりするので、2月16日以降の比較的早い時期に行くのがオススメです。

所轄の税務署に電話して「確定申告電話相談センター」に繋いでもらえば、オペレーター、税理士、職員が相談に乗ってくれるので、気になる方は是非利用してみてくださいね。

(この記事を読んでいる方で、税金関係に詳しい方、もし間違いなどございましたらぜひ、教えてくださいませ。よろしくお願いします)